今年3月中旬起,三一重工首次筹划GDR发行,并在瑞士证券交易所上市此后,已有超过10家a股上市公司申请发行GDR

7月24日晚间,杉杉股份和科达制造公布了GDR的发行价格和结果,这意味着此前计划的GDR发行顺利完成两家公司将于7月28日在瑞士证券交易所正式上市这意味着,这两家公司将是沪伦通扩容后首批进入瑞士资本市场的中国公司

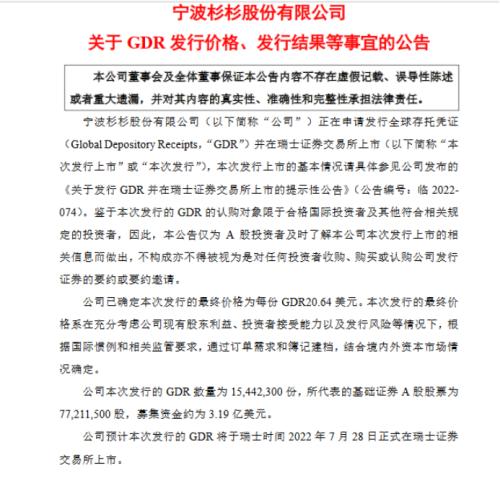

其中,杉杉股份确定的发行价格为每GDR 20.64美元,发行数量为1544.23万股,募集资金约3.19亿美元,科达制造的发行价为每GDR 14.43美元,发行1200万份,募集资金总额为1.73亿美元。

此外,格林威治宣布,此次发行的GDR价格区间初步确定为每GDR 12.16美元至12.52美元这个民主德国的发售期是2022年7月25日预计公司本次发行GDR的最终数量和价格将根据国际市场发行情况,通过簿记方式于2022年7月25日左右确定

杉杉股份和科达制造将于28日登陆瑞士证券交易所。

杉杉股份24日晚间公告称,公司正在申请发行全球存托凭证并在瑞士证券交易所上市。

公司确定本次发行的最终价格为每股GDR 20.64美元,本次发行的GDR数量为15,442,300股,代表77,211,500股基础证券a股,募集资金约为3.19亿美元。

公司此前提出,公司本次发行的GDR自上市之日起120日内不得转换为a股赎回限制到期后,合格投资者可以通过跨境转换机构跨境转换GDR和a股跨境转换包括合格投资者通过跨境转换机制注销GDR并卖出相应的a股,以及买入a股并生成新的GDR

此次发行的GDR上市后,合格投资者不仅可以通过国际订单市场买卖GDR,还可以通过跨境转换机构跨境转换GDR和a股。跨境转换包括a股转换为GDR和GDR转换为a股,具体为:

代:跨境转换机构可以根据投资者的指令委托上交所会员买入a股并交付给存管机构,再指令存管机构发行相应的GDR并交付给投资者由此产生的民主德国可以在瑞士证券交易所交易

赎回:跨境转换机构可根据投资者的指令指示存管机构注销该GDR,由存管机构将这些GDR所代表的a股交付给跨境转换机构跨境转换机构可以委托上交所会员卖出这些a股,并将收益交付给投资者

公司指出,根据国内相关监管规定,公司本次发行的GDR自上市之日起120日内不能转换为a股。

此外,根据中国证监会的批复,公司存续期内GDR的数量限制与本次GDR的实际发行规模一致如果由于公司的股票发行,股票分割或合并,转换比例调整和其他原因导致GDR增加或减少,数量限制将相应调整

该公司还指出,在赎回限制到期后,GDR可以赎回成a股并在上交所出售若因公司发行股份,股份拆分或合并,转股比例调整等原因导致GDR增加或减少,则相应调整a股相应上限

科达制造24日晚间也发布公告称,公司正在申请发行存托凭证并在瑞士证券交易所上市。

该公司已确定此次发行的最终价格为每民主德国14.43美元公司本次发行的GDR总数为1200万股,代表基础证券a股6000万股,募集资金总额为1.73亿美元超额配售权下的GDR不在本次发行中出售

预计公司发行的GDR将于瑞士时间2022年7月28日在瑞士证券交易所正式上市。

这些公司正在路上。

当日晚间,Greenwich发布公告称,公司计划初步发行不超过19,572,300股GDR,其中每股GDR代表公司10股a股此外,本公司和全球独家协调人CLSA有限公司可共同行使发行不超过8,611,800德国法郎的额外权利,,CLSA有限公司作为独家全球协调人,法国巴黎银行作为稳定价格运营商,可以通过行使超额配售权,要求公司额外发行281.84万德国法郎本次发行的以GDR为代表的新增基础证券不超过3.1亿股a股

公司此次发行的GDR价格区间初步确定为每GDR 12.16—12.52美元该德意志民主共和国的发行期为2022年7月25日预计公司本次发行GDR的最终数量和价格将根据国际市场发行情况并通过簿记方式于2022年7月25日前后确定

根据初步确定的价格区间,假设本次发行的GDR数量为1957.23万份初始发行,公司募集资金为2.38亿—2.45亿美元,假设本次发行的GDR数量为31,002,500只,公司预计本次发行募集资金总额为3.77亿美元至3.88亿美元。

此外,郭萱高科发行GDR并在瑞士证券交易所上市,已获中国证监会批准威尔股份和董鹏饮料正计划海外发行GDR并在瑞士证券交易所上市

政策敦促企业海外上市。

值得注意的是杉杉股份,威尔股份,董鹏饮料等均指出,全球存托凭证境外发行上市是公司响应国内资本市场政策号召,深化中欧资本市场互联互通,利用境外资本市场促进实体经济发展的重要举措

今年2月,为进一步便利跨境投融资,促进要素资源全球配置,推动资本市场制度性开放,证监会修订了《上海证券交易所,伦敦证券交易所存托凭证互联互通业务规定》,修订名称命名为《境内外证券交易所存托凭证互联互通业务规定》。

证监会指出,此次修订扩大了存托凭证互联互通涉及的境内外证券交易所范围国内从上交所到深交所,沪深两市符合条件的上市公司均可申请在证监会认可的境外市场发行全球存托凭证在海外,从英国到瑞士和德国目前,中国证监会正在加强与英国,瑞士和德国证券监管机构的沟通与合作,以确保存托凭证业务的顺利发展

该修正案允许基础证券境外发行人以新增股份为基础在境内公开发行中国存托凭证并上市,允许基础证券境外发行人采用市场化询价机制确定发行价格明确募集资金原则上应用于主营业务,发行人可根据募集资金用途将资金汇出境外或留在境内使用

日前,国务院金融稳定发展委员会召开专题会议,研究当前经济形势和资本市场问题会议指出,中国政府继续支持各类企业境外上市

随后,证监会表态,及时推动企业境外上市监管新规实施,支持各类符合条件的企业境外上市,保持境外上市渠道畅通。

日前,为支持企业依法合规境外上市,提高境外证券发行上市过程中保密和档案管理的规范性,促进跨境监管合作的深化,证监会会同财政部,国家保密局,国家档案局修订了《关于加强境内企业境外证券发行上市相关保密和档案管理的规定》, 并形成了《关于加强境内企业境外证券发行上市相关保密和档案管理的规定》。

证监会指出,国家将继续支持各类符合条件的企业境外上市,深化跨境监管合作相信《条例》的修订将进一步提高境外上市企业的合规水平,促进境外上市活动健康有序发展

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

2023年2月15日,汤臣倍健与美团买药在北京举办了2023

2021年收入增长目标应能确保实现,2022年收入增长预计将

具体来看,一是简化业务流程和材料,便利北京冬奥会相关区域内境

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜

,据索尼官方消息,新星粉,银河紫,星光蓝,三款全新配色Dua

,新氧数据颜究院发布《2021医美行业白皮书》,白皮书显示,