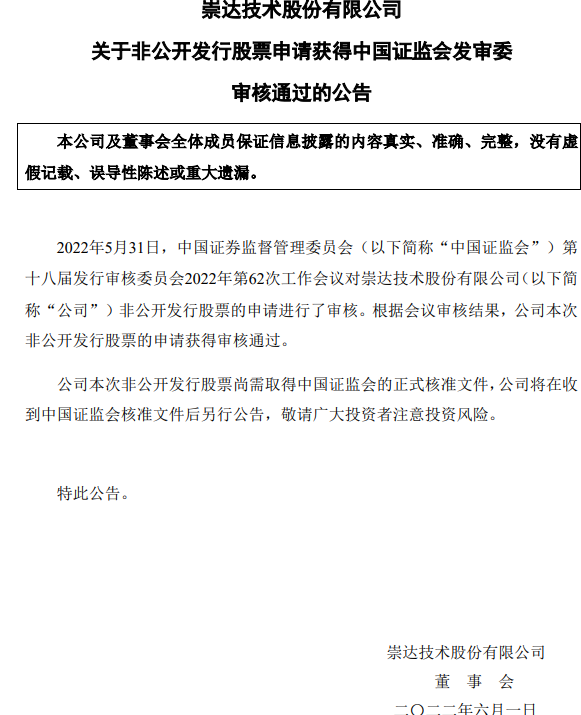

崇达科技今日公告,公司非公开发行股票申请获得中国证券监督管理委员会第十八届发行审核委员会2022年第62次工作会议审核通过。

最终发行对象将在本次发行申请获得中国证监会核准后,由公司董事会根据股东大会的授权,中国证监会的有关规定以及与保荐人协商的投标结果确定本次发行对象以人民币现金认购本次非公开发行股票

本次非公开发行股票的数量根据募集资金总额除以本次非公开发行股票的发行价格确定,且不超过本次发行前公司总股本的30%,按照公司截至2021年9月30日总股本8.76亿股计算,本次非公开发行股票数量不超过2.63亿股。

本次非公开发行股票为在中国境内上市的人民币普通股,每股面值人民币1.00元本次非公开发行股票的定价基准日为发行期首日发行价格不得低于定价基准日前二十个交易日股票交易均价的80%

本次非公开发行募集资金总额不超过20亿元,扣除发行费用后拟用于以下项目:

珠海崇达电路科技股份有限公司新型电路板项目分阶段建设,本次募投项目珠海崇达电路科技股份有限公司新型电路板项目为二期工程本项目拟新建印刷电路板生产厂房及配套设施,以达到增加公司印刷电路板产能的目的项目建设周期为24个月,拟由公司全资子公司珠海崇达实施项目建成后,将增加年产108万平方米高多层板和42万平方米HDI板的生产能力

本项目总投资36.51亿元,其中建设费14.05亿元,设备购置费18.51亿元,安装费3701.27万元,其他建设费用3361.2万元,预备费和流动资金3.25亿元通过计算,预计项目内部收益率为10.07%,静态回收期为8.07年,具有良好的经济效益

公司表示,本次非公开发行股票募集资金投资项目围绕公司主营业务开展,与公司现有业务相一致,有利于进一步扩大公司产能,改善和提高客户服务能力水平,增强公司核心竞争力。

截至2021年9月30日,公司总股本为8.76亿股,控股股东蒋雪菲持有公司56.85%的股份,实际控制人和朱合计持有公司63.16%的股份本次非公开发行股票数量不超过2.63亿股按照发行股数上限计算,本次非公开发行完成后,公司总股本将由发行前的8.76亿股增至11.38亿股预计持股比例不低于43.73%,和朱持股比例不低于48.59%公司控股股东仍为,和朱因此,本次非公开发行股票不会改变公司控制权,本次非公开发行不构成重大资产重组

崇达科技2022年5月6日发布的《崇达科技股份有限公司非公开发行股票申请文件反馈意见的回复》显示,本次发行的保荐机构为中信建投证券股份有限公司,保荐代表人为彭寰,李波出具证明的会计师事务所为田健会计师事务所

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

2023年2月15日,汤臣倍健与美团买药在北京举办了2023

2021年收入增长目标应能确保实现,2022年收入增长预计将

具体来看,一是简化业务流程和材料,便利北京冬奥会相关区域内境

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜

,据索尼官方消息,新星粉,银河紫,星光蓝,三款全新配色Dua

,新氧数据颜究院发布《2021医美行业白皮书》,白皮书显示,